'MZ 겨냥' 맞춤형 서비스로 재편되는 화장품 시장

주요 키워드는 '기능성 헤어 케어, 남성‧컨셔스 뷰티'

국내 화장품 소매판매액 '33조', 팬데믹 이전 '회복 수준'

2023 국내 화장품 업종 트렌드 변화

[CMN 이명진 기자] 엔데믹 전환으로 주춤했던 화장품 시장이 다시 회복 기미를 보이면서 업계 마케팅 트렌드도 변화를 꾀하고 있다. MZ세대를 중심으로 최근 화장품 업계의 마케팅 트렌드는 크게 △기능성 헤어 케어 △남성 뷰티 △컨셔스 뷰티 시장으로 재편되고 있다.

메조미디어에서는 디지털 광고 현황 및 전망을 담은 2023 화장품 업종 분석 리포트를 발행했다. 본지는 코로나19로 움츠렸던 화장품 업계가 엔데믹 전환으로 급변하는 시장 동향에 대한 이해를 돕고 트렌드 변화 및 소비자 구매‧이용 행태 등을 제시해 국내 중소 화장품 기업들에게 도움을 주고자 메조미디어가 내놓은 업종 분석 리포트를 활용해 주요 키워드를 살펴봤다.

[Ⅰ.마케팅 트렌드 분석]

날개 단 기능성 헤어 케어 시장

최근 스트레스, 환경 변화 등으로 새치‧탈모를 고민하는 젊은 층이 증가하며, 얼리케어(일찍 예방차원에서 관리를 시작)에 대한 관심도 높아지고 있다. 기업들도 이들을 공략하기 위해 샴푸, 트리트먼트 등 매일 간편하게 사용할 수 있는 형태의 기능성 헤어 케어 제품 출시에 열을 올리고 있다.

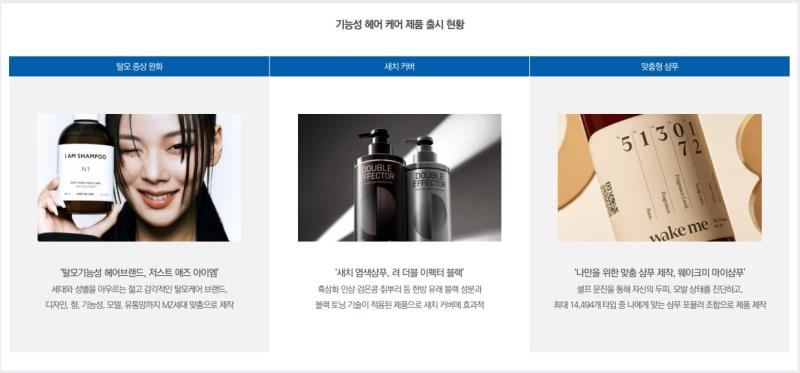

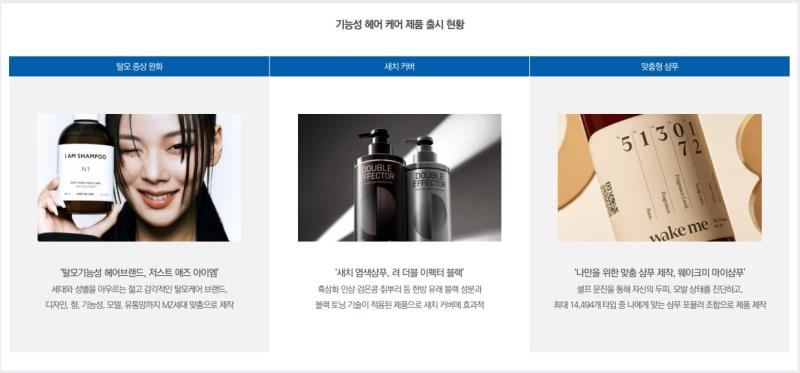

기업별 기능성 헤어 케어 제품의 경우 주로 △탈모 증상 완화 △새치 커버 △맞춤형 샴푸 3가지 종목에 중점을 뒀다. 실제로 메조미디어에 따르면 소비자 헤어 관련 고민을 다룬 설문 조사 결과 남녀 헤어 고민 1위는 탈모(28%)로 나타났다. 이어 새치나 흰머리(24%), 불륨‧힘 없는 모발(23%) 등이 각각 2위와 3위로 높은 순위를 차지했다.

이에 탈모 샴푸 업계는 이러한 시대적 흐름을 반영해 MZ세대를 타깃으로 인기 있는 모델을 발탁, 감각적 이미지의 광고 영상을 제작하는 등 고객 접점을 확장하고 있다. 주로 중년층을 대상으로 마케팅을 진행했던 과거와는 달리, 젊은 층을 겨냥하는 모습으로 변화를 꾀하고 있는 것이다.

국내 브랜드 가운데 아이엠샴푸는 기획 단계부터 콘셉트와 디자인, 향, 기능성, 모델 선정 및 유통망에 이르기 까지 철저히 MZ세대를 정조준해 탄생됐다. 트렌드 아이콘 가수 비비를 모델로 기용해 ‘비비 샴푸’라는 별칭이 생겼을 정도로 젊은 층에 타깃화된 만큼 고객들이 실제로 제품을 사용해 볼 수 있는 중요한 기회인 샘플링 또한 MZ세대들의 라이프 스타일과 발 맞춘다는 전략이다.

또한 두피케어 브랜드 스칼프메드도 MZ세대 인기 배우 이재욱을 신규 모델로 발탁해 홍보 효과를 극대화 시키고 있다.

새 블루오션 남성 뷰티시장

헤어 케어 시장과 함께 또 하나의 주요 트렌드는 남성 뷰티시장이다. 최근 들어 남성 뷰티 시장은 꾸준한 성장세를 보이며, 국내 화장품 업계의 새로운 블루칩으로 떠오르고 있다.

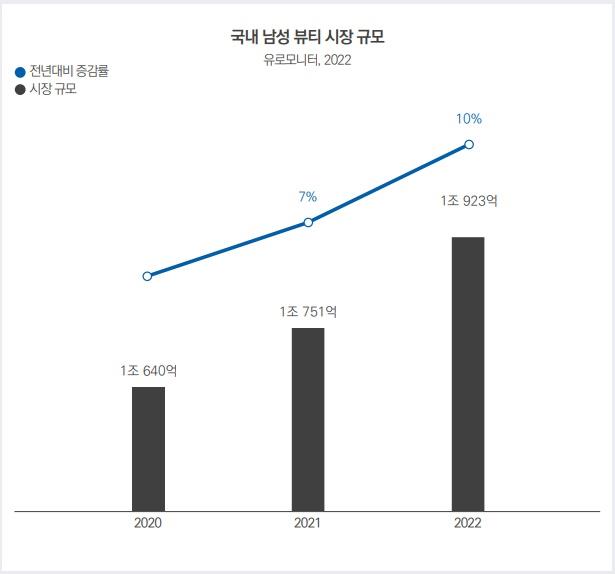

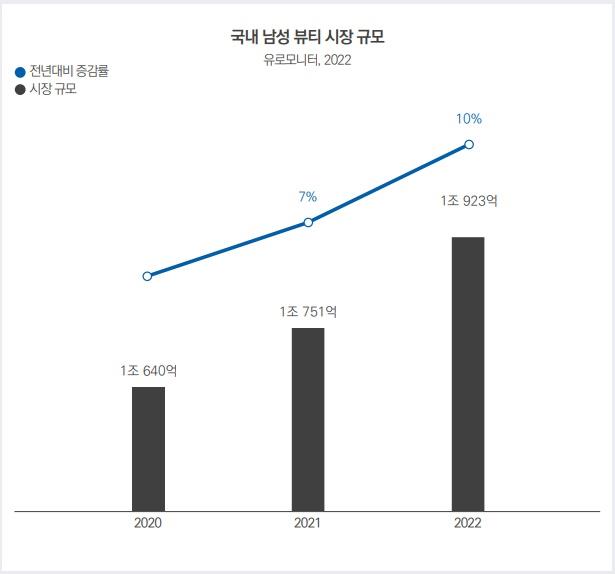

국내 남성 뷰티 시장 규모는 지난 2020년 1조640억원에서 2021년 1조751억원으로 전년 대비 7% 상승했으며, 지난해엔 1조923억원을 기록해 전년 대비 10% 증가했다. 현재 남성 뷰티 시장은 전용 기초 화장품뿐만 아니라 파운데이션, 컬러 립밤 등으로 라인업을 다각화하며 시장의 파이가 확대되고 있다.

메조미디어가 실시한 남성의 구매 뷰티 제품에 대한 설문 조사 결과에 따르면 남성들의 주 구매 제품은 피부·헤어를 관리하는 기초 스킨케어 제품(57%)들이며, 선케어 제품(30%)은 가장 후순위를 차지했다.

이에 업계에서는 남녀 성을 구분하지 않는 ‘젠더 뉴트럴 트렌드’를 반영한 뷰티 캠페인을 전개해 젊은 남성 층을 공략하는 마케팅을 펼치고 있다. 과거 남성 화장품은 간편함을 강조하거나 마초적인 이미지를 부각시키는 광고가 주를 이뤘다. 그러나 최근 화장품 업계는 부드러운 이미지, 경쾌한 컬러, 개성 존중의 메시지 등을 활용해 남성 소비자를 겨냥하고 있다.

아모레퍼시픽의 남성 메이크업 브랜드 ‘비레디’는 화장하는 Z세대의 남성, 그루밍족(패션‧미용에 아낌없이 투자하는 남성)을 타깃으로 립밤, 파운데이션, 쿠션, 컨실러, 섀도우 등 색조 화장품 라인을 선보이고 있다.

또 더페이스샵은 남성 그루밍 라인 ‘스피프코드’를 출시해 주목받고 있다. 스피프코드는 ‘스타일리시하게, 멋지게 하다’라는 뜻의 영어 단어 ‘Spiff’를 차용했다. 라인 명처럼 그루밍 입문자도 쉽게 피부 관리를 할 수 있게 올인원 플루드, 톤업크림 등 스킨케어 제품부터 비비크림, 컬러 립밤 등 색조 제품까지 총 4종으로 구성했다.

클린·비건 넘어 컨셔스 뷰티 진화

그런가 하면 에코 프랜들리, 클린·비건을 넘어 화장품 성분부터 용기까지 지구 환경을 생각하는 컨셔스 뷰티 역시 MZ세대들 내 제품 선택의 중요한 기준으로 자리 잡고 있다.

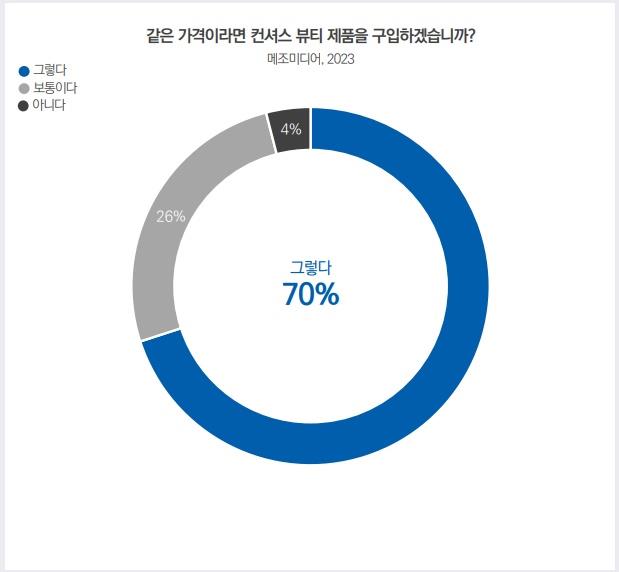

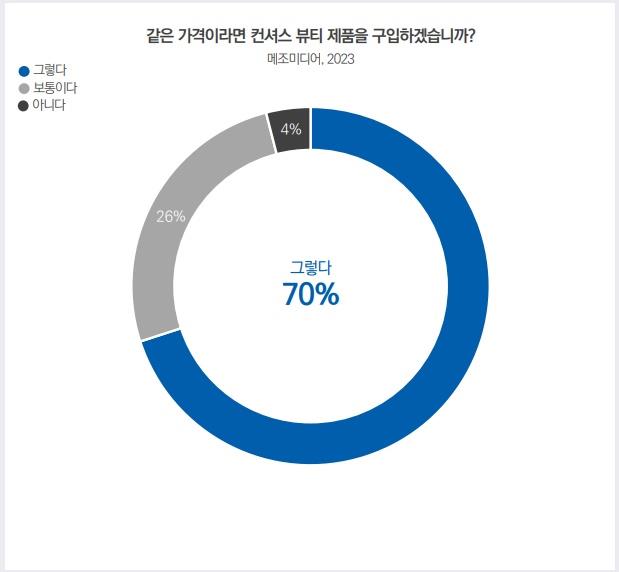

메조미디어에 따르면 ‘같은 가격이라면 컨셔스 뷰티 제품을 구입하겠습니까?’라는 설문에 전체 응답자의 70%가 그렇다고 답한 가운데, 기업들 또한 친환경 원료 재배, 포장 집중도 감축 등을 목표로 지속가능한 제품 개발에 힘을 쏟고 있다.

샤넬은 원료 생산부터 패키지까지 환경과 지속가능성을 고려한 차세대 뷰티 라인 ‘N°1 DE CHANEL(누메로 엉 드 샤넬)’을 신규 론칭했다. 스킨케어·메이크업·프래그런스를 결합한 뷰티 라인인 ‘N°1 DE CHANEL’은 재생 가능하며 환경에 미치는 영향을 줄인 자연 유래 성분을 함유한 것이 특징이다.

자연 유래 성분을 최대 97%, 까멜리아 성분을 최대 76% 함유하고 있으며 제품의 주요 원료인 레드 까멜리아는 까멜리아를 전문적으로 연구하는 프랑스 남서부의 고자크 지역에 위치한 샤넬 오픈-스카이 연구소에서 친환경 재배 방식에 따라 재배된다.

패키지 역시 지속가능성을 고려해 환경에 미치는 영향을 줄였다. 패키지 내 셀로판 소재의 일회용 플라스틱 사용을 제한하고 전 라인의 80%를 유리로 제작해 제품의 무게를 평균 30%, 크림의 경우 50%까지 줄였다. 모든 제품의 캡에는 재활용 소재 또는 식물에서 공급받은 바이오 소재를 사용했고, 크림의 캡은 까멜리아의 씨앗 껍질을 사용해 제조했다. 보틀에는 모두 친환경 잉크를 사용, 종이 인서트 대신 QR 코드로 대체했다.

로레알도 글로벌 지속가능경영 프로그램 ‘미래를 위한 로레알’(L’Oréal for the Future)을 통해 지구의 한계를 존중하고 기후, 수자원, 생물다양성, 천연자원 등에 미치는 사업 영향을 최소화하기 위해 노력하고 있다. 로레알은 오는 2025년까지 모든 사업장에서 탄소중립을 달성하고, 2030년까지 공업용수를 모두 재활용하며, 제품 패키지에 사용되는 플라스틱을 모두 재활용 자원 혹은 바이오 자원으로 사용할 예정이다.

MZ세대들은 이 같은 컨셔스 뷰티 제품에 왜 열광 하는 것일까. 메조미디어 설문 결과에 따르면 컨셔스 뷰티 제품의 구매 이유는 ‘자극적이지 않을 것 같다’는 응답이 43%로 가장 높았다. 이어 ‘피부에 좋을 것 같아서’가 39%, ‘유기농‧자연유래 성분을 사용해서’ 응답이 31%로 각각 뒤를 이었다.

환경에 대한 젊은층 소비자들의 관심이 높아짐에 따라, 많은 화장품 브랜드는 공병 수거 캠페인 등을 전개해 고객 끌어들이기에 한창이다. 대표적으로 키엘과 이니스프리는 수거된 공병으로 업사이클링 제품을 제작하고 이를 브랜드 공간에 사용함으로써 보다 적극적인 친환경 활동을 펼치고 있다.

[Ⅱ. 업종 동향 분석]

회복세 이어가는 국내 화장품 시장

그렇다면 국내 화장품 시장은 어떻게 변화됐을까. 코로나19로 크게 위축됐던 국내 화장품 시장의 소매판매액은 팬데믹 이전 수준으로 회복되고 있다.

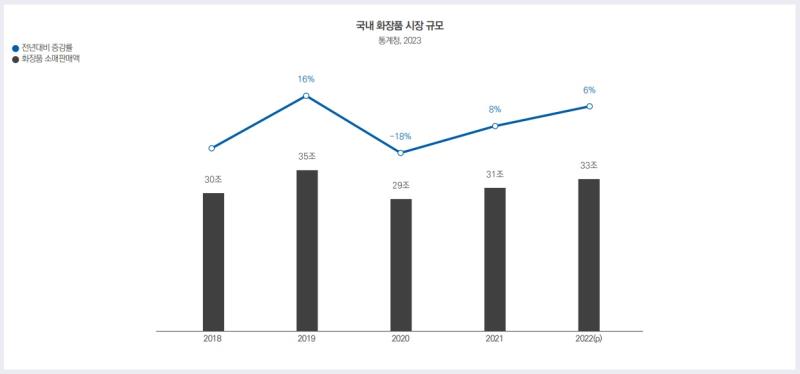

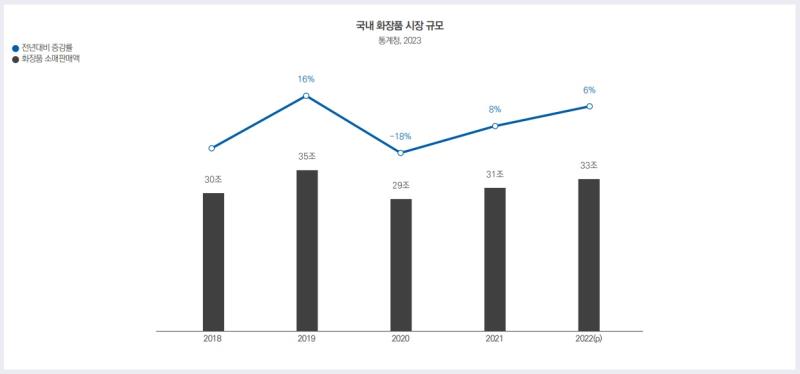

지난해 국내 화장품 소매판매액은 33조로, 전년 대비 6% 증가한 수치를 기록했다. 앞선 코로나19 팬데믹 이전인 2019년 화장품 소매판매액은 35조로 전년(30조) 대비 16% 증감률을 보이며 최정점을 찍었다. 하지만 확산세가 본격화됐던 2020년 소매판매액은 29조로 전년 대비 18% 곤두박질 쳤다.

화장품 시장이 정상화됨에 따라 디지털 광고비도 전년 대비 소폭 상승했다. 최근 화장품 시장의 디지털 광고비는 PC가 22%, 모바일이 78%로, 모바일에 좀 더 집중된 모습이다. 배너 광고의 집행 비율은 지난 2020년 43%에서 2021년 49%로 전년 대비 57% 상승했으며, 이어 지난해 55%를 기록해 전년 대비 4%나 뛰었다.

이밖에도 기초‧색조 화장품의 디지털 광고비는 각각 0.3% 증가 또는 11% 감소했다. 반면, 전체 광고비 중 배너 광고의 비율은 3개년 연속 증가 추세다.

소비자 구매‧미디어 이용 행태

메조미디어가 만 19세~59세 여성을 대상으로 화장품 업종 소비자 구매 행태와 미디어 이용 행태를 조사한 결과 화장품 소비자의 주요 관심 정보는 ‘사용 후기’로 드러났다.

화장품 관심 정보 가운데 사용 후기의 경우 프리미엄 화장품이 68%, 중저가 화장품이 82%로 관심도가 가장 높게 나타났으며, 이어 △프로모션 △성분‧원료 △브랜드‧제조사 △제형‧발색정보 △유사 제품간 비교 등의 관심도가 뒤를 이었다.

정보 획득 경로는 연령대별로 상이했다. 20대는 주로 동영상 채널에서, 3050 세대는 포털 사이트나 온라인 쇼핑몰에서 정보를 얻고 있는 것으로 나타났다. 그 중 40대는 전체 응답자의 49%가 온라인 쇼핑몰에서 판매자가 제공한 정보를 주로 확인하고 있는 반면, 20대는 SNS(42%)‧동영상 채널(49%) 속 다른 사용자들을 통해 정보를 습득하고 있었다.

이들 모두 가장 주요한 구매 고려 요인으로는 제품의 효능‧효과를 꼽았다. 이 가운데 20대 소비자는 타 연령대에 비해 ‘피부 타입의 적합성’을 가장 중요하게 생각하고 있는 것으로 조사됐다. 실제로 피부 타입 적합성을 주요한 고려 요인으로 꼽은 20대 소비자는 전체 응답자의 39%를 차지했다. 이어 30대와 40대 소비자가 28%로 동일했고, 50대 소비자가 25%로 뒤를 이었다.

반면 50대 소비자는 브랜드‧제조사를 가장 중요한 구매 고려 요인으로 생각했다. 브랜드‧제조사를 주요한 고려 요인으로 꼽은 50대 소비자는 전체 응답자의 50%를 차지했다. 이어 40대 소비자가 25%, 30대 소비자가 20%, 20대 소비자가 11% 순이다.

화장품 주요 구매처의 경우 최근 코로나19 완화로 드럭스토어나 백화점 등 오프라인에서의 화장품 구매 비율이 점차 상승하고 있어 프리미엄‧중저가 화장품 모두 온‧오프라인 병행 구매 비율이 증가하고 있는 것으로 조사됐다. 이에 프리미엄 화장품은 주로 백화점에서, 중저가 화장품은 로드샵이나 온라인 버티컬 플랫폼을 통해 구매하는 소비자가 늘고 있다.

네이버‧SNS 중심 마케팅

지난해 집행 데이터를 분석한 결과, 화장품 업종은 네이버 배너 광고의 집행 비율(23%)이 상대적으로 높았다. 화장품 정보 탐색 시 SNS를 사용하는 경우가 많은 만큼 인스타‧페이스북‧틱톡 등 SNS 광고(23%)의 활용도도 높음을 알 수 있다. 이어 △카카오(17%) △구글(14%) △네트워크(8%) 순이다.

이러한 가운데 화장품 광고의 절반 가량은 디스플레이 광고(50%)인 것으로 나타났다. 시각적 요소가 중요한 업종인 만큼 즉각적으로 인지되고 전환이 이뤄지는 DA 광고를 선호한 것으로 분석된다. 이어 △네이티브(19%) △동영상(17%) 순이다.

지난해 기준, 가장 활용도가 높은 버티컬 미디어는 CJ ONE, 플랫폼미디어는 MANPLUS로 나타났다. 버티컬 미디어의 경우 올리브영 이용자들이 자주 접속하는 CJ ONE(16%)의 집행률이 가장 높았다. CJ ONE과 함께 버티컬 미디어 집행 현황 ‘TOP5’에 자리를 잡은 미디어로는 △OK 캐쉬백(14%) △블라인드(9%) △네이트(7%) △TVING(6%)다.

디스플레이 광고 선호도가 높은 만큼 큼 모바일 네트워크 광고 플랫폼 MANPLUS(55%)의 활용도 또한 높은 것으로 조사됐다. MANPLUS와 함께 플랫폼‧네트워크 미디어 집행 현황 ‘TOP5’에 자리를 잡은 미디어로는 △버즈빌(16%) △SIGNALPLAY(12%) △캐시슬라이드(5%) △크리테오(3%)다.

이명진 기자 jins8420@cmn.co.kr

[CMN 이명진 기자] 엔데믹 전환으로 주춤했던 화장품 시장이 다시 회복 기미를 보이면서 업계 마케팅 트렌드도 변화를 꾀하고 있다. MZ세대를 중심으로 최근 화장품 업계의 마케팅 트렌드는 크게 △기능성 헤어 케어 △남성 뷰티 △컨셔스 뷰티 시장으로 재편되고 있다.

메조미디어에서는 디지털 광고 현황 및 전망을 담은 2023 화장품 업종 분석 리포트를 발행했다. 본지는 코로나19로 움츠렸던 화장품 업계가 엔데믹 전환으로 급변하는 시장 동향에 대한 이해를 돕고 트렌드 변화 및 소비자 구매‧이용 행태 등을 제시해 국내 중소 화장품 기업들에게 도움을 주고자 메조미디어가 내놓은 업종 분석 리포트를 활용해 주요 키워드를 살펴봤다.

[Ⅰ.마케팅 트렌드 분석]

날개 단 기능성 헤어 케어 시장

최근 스트레스, 환경 변화 등으로 새치‧탈모를 고민하는 젊은 층이 증가하며, 얼리케어(일찍 예방차원에서 관리를 시작)에 대한 관심도 높아지고 있다. 기업들도 이들을 공략하기 위해 샴푸, 트리트먼트 등 매일 간편하게 사용할 수 있는 형태의 기능성 헤어 케어 제품 출시에 열을 올리고 있다.

기업별 기능성 헤어 케어 제품의 경우 주로 △탈모 증상 완화 △새치 커버 △맞춤형 샴푸 3가지 종목에 중점을 뒀다. 실제로 메조미디어에 따르면 소비자 헤어 관련 고민을 다룬 설문 조사 결과 남녀 헤어 고민 1위는 탈모(28%)로 나타났다. 이어 새치나 흰머리(24%), 불륨‧힘 없는 모발(23%) 등이 각각 2위와 3위로 높은 순위를 차지했다.

이에 탈모 샴푸 업계는 이러한 시대적 흐름을 반영해 MZ세대를 타깃으로 인기 있는 모델을 발탁, 감각적 이미지의 광고 영상을 제작하는 등 고객 접점을 확장하고 있다. 주로 중년층을 대상으로 마케팅을 진행했던 과거와는 달리, 젊은 층을 겨냥하는 모습으로 변화를 꾀하고 있는 것이다.

국내 브랜드 가운데 아이엠샴푸는 기획 단계부터 콘셉트와 디자인, 향, 기능성, 모델 선정 및 유통망에 이르기 까지 철저히 MZ세대를 정조준해 탄생됐다. 트렌드 아이콘 가수 비비를 모델로 기용해 ‘비비 샴푸’라는 별칭이 생겼을 정도로 젊은 층에 타깃화된 만큼 고객들이 실제로 제품을 사용해 볼 수 있는 중요한 기회인 샘플링 또한 MZ세대들의 라이프 스타일과 발 맞춘다는 전략이다.

또한 두피케어 브랜드 스칼프메드도 MZ세대 인기 배우 이재욱을 신규 모델로 발탁해 홍보 효과를 극대화 시키고 있다.

새 블루오션 남성 뷰티시장

헤어 케어 시장과 함께 또 하나의 주요 트렌드는 남성 뷰티시장이다. 최근 들어 남성 뷰티 시장은 꾸준한 성장세를 보이며, 국내 화장품 업계의 새로운 블루칩으로 떠오르고 있다.

국내 남성 뷰티 시장 규모는 지난 2020년 1조640억원에서 2021년 1조751억원으로 전년 대비 7% 상승했으며, 지난해엔 1조923억원을 기록해 전년 대비 10% 증가했다. 현재 남성 뷰티 시장은 전용 기초 화장품뿐만 아니라 파운데이션, 컬러 립밤 등으로 라인업을 다각화하며 시장의 파이가 확대되고 있다.

메조미디어가 실시한 남성의 구매 뷰티 제품에 대한 설문 조사 결과에 따르면 남성들의 주 구매 제품은 피부·헤어를 관리하는 기초 스킨케어 제품(57%)들이며, 선케어 제품(30%)은 가장 후순위를 차지했다.

이에 업계에서는 남녀 성을 구분하지 않는 ‘젠더 뉴트럴 트렌드’를 반영한 뷰티 캠페인을 전개해 젊은 남성 층을 공략하는 마케팅을 펼치고 있다. 과거 남성 화장품은 간편함을 강조하거나 마초적인 이미지를 부각시키는 광고가 주를 이뤘다. 그러나 최근 화장품 업계는 부드러운 이미지, 경쾌한 컬러, 개성 존중의 메시지 등을 활용해 남성 소비자를 겨냥하고 있다.

아모레퍼시픽의 남성 메이크업 브랜드 ‘비레디’는 화장하는 Z세대의 남성, 그루밍족(패션‧미용에 아낌없이 투자하는 남성)을 타깃으로 립밤, 파운데이션, 쿠션, 컨실러, 섀도우 등 색조 화장품 라인을 선보이고 있다.

또 더페이스샵은 남성 그루밍 라인 ‘스피프코드’를 출시해 주목받고 있다. 스피프코드는 ‘스타일리시하게, 멋지게 하다’라는 뜻의 영어 단어 ‘Spiff’를 차용했다. 라인 명처럼 그루밍 입문자도 쉽게 피부 관리를 할 수 있게 올인원 플루드, 톤업크림 등 스킨케어 제품부터 비비크림, 컬러 립밤 등 색조 제품까지 총 4종으로 구성했다.

클린·비건 넘어 컨셔스 뷰티 진화

그런가 하면 에코 프랜들리, 클린·비건을 넘어 화장품 성분부터 용기까지 지구 환경을 생각하는 컨셔스 뷰티 역시 MZ세대들 내 제품 선택의 중요한 기준으로 자리 잡고 있다.

메조미디어에 따르면 ‘같은 가격이라면 컨셔스 뷰티 제품을 구입하겠습니까?’라는 설문에 전체 응답자의 70%가 그렇다고 답한 가운데, 기업들 또한 친환경 원료 재배, 포장 집중도 감축 등을 목표로 지속가능한 제품 개발에 힘을 쏟고 있다.

샤넬은 원료 생산부터 패키지까지 환경과 지속가능성을 고려한 차세대 뷰티 라인 ‘N°1 DE CHANEL(누메로 엉 드 샤넬)’을 신규 론칭했다. 스킨케어·메이크업·프래그런스를 결합한 뷰티 라인인 ‘N°1 DE CHANEL’은 재생 가능하며 환경에 미치는 영향을 줄인 자연 유래 성분을 함유한 것이 특징이다.

자연 유래 성분을 최대 97%, 까멜리아 성분을 최대 76% 함유하고 있으며 제품의 주요 원료인 레드 까멜리아는 까멜리아를 전문적으로 연구하는 프랑스 남서부의 고자크 지역에 위치한 샤넬 오픈-스카이 연구소에서 친환경 재배 방식에 따라 재배된다.

패키지 역시 지속가능성을 고려해 환경에 미치는 영향을 줄였다. 패키지 내 셀로판 소재의 일회용 플라스틱 사용을 제한하고 전 라인의 80%를 유리로 제작해 제품의 무게를 평균 30%, 크림의 경우 50%까지 줄였다. 모든 제품의 캡에는 재활용 소재 또는 식물에서 공급받은 바이오 소재를 사용했고, 크림의 캡은 까멜리아의 씨앗 껍질을 사용해 제조했다. 보틀에는 모두 친환경 잉크를 사용, 종이 인서트 대신 QR 코드로 대체했다.

로레알도 글로벌 지속가능경영 프로그램 ‘미래를 위한 로레알’(L’Oréal for the Future)을 통해 지구의 한계를 존중하고 기후, 수자원, 생물다양성, 천연자원 등에 미치는 사업 영향을 최소화하기 위해 노력하고 있다. 로레알은 오는 2025년까지 모든 사업장에서 탄소중립을 달성하고, 2030년까지 공업용수를 모두 재활용하며, 제품 패키지에 사용되는 플라스틱을 모두 재활용 자원 혹은 바이오 자원으로 사용할 예정이다.

MZ세대들은 이 같은 컨셔스 뷰티 제품에 왜 열광 하는 것일까. 메조미디어 설문 결과에 따르면 컨셔스 뷰티 제품의 구매 이유는 ‘자극적이지 않을 것 같다’는 응답이 43%로 가장 높았다. 이어 ‘피부에 좋을 것 같아서’가 39%, ‘유기농‧자연유래 성분을 사용해서’ 응답이 31%로 각각 뒤를 이었다.

환경에 대한 젊은층 소비자들의 관심이 높아짐에 따라, 많은 화장품 브랜드는 공병 수거 캠페인 등을 전개해 고객 끌어들이기에 한창이다. 대표적으로 키엘과 이니스프리는 수거된 공병으로 업사이클링 제품을 제작하고 이를 브랜드 공간에 사용함으로써 보다 적극적인 친환경 활동을 펼치고 있다.

[Ⅱ. 업종 동향 분석]

회복세 이어가는 국내 화장품 시장

그렇다면 국내 화장품 시장은 어떻게 변화됐을까. 코로나19로 크게 위축됐던 국내 화장품 시장의 소매판매액은 팬데믹 이전 수준으로 회복되고 있다.

지난해 국내 화장품 소매판매액은 33조로, 전년 대비 6% 증가한 수치를 기록했다. 앞선 코로나19 팬데믹 이전인 2019년 화장품 소매판매액은 35조로 전년(30조) 대비 16% 증감률을 보이며 최정점을 찍었다. 하지만 확산세가 본격화됐던 2020년 소매판매액은 29조로 전년 대비 18% 곤두박질 쳤다.

화장품 시장이 정상화됨에 따라 디지털 광고비도 전년 대비 소폭 상승했다. 최근 화장품 시장의 디지털 광고비는 PC가 22%, 모바일이 78%로, 모바일에 좀 더 집중된 모습이다. 배너 광고의 집행 비율은 지난 2020년 43%에서 2021년 49%로 전년 대비 57% 상승했으며, 이어 지난해 55%를 기록해 전년 대비 4%나 뛰었다.

이밖에도 기초‧색조 화장품의 디지털 광고비는 각각 0.3% 증가 또는 11% 감소했다. 반면, 전체 광고비 중 배너 광고의 비율은 3개년 연속 증가 추세다.

소비자 구매‧미디어 이용 행태

메조미디어가 만 19세~59세 여성을 대상으로 화장품 업종 소비자 구매 행태와 미디어 이용 행태를 조사한 결과 화장품 소비자의 주요 관심 정보는 ‘사용 후기’로 드러났다.

화장품 관심 정보 가운데 사용 후기의 경우 프리미엄 화장품이 68%, 중저가 화장품이 82%로 관심도가 가장 높게 나타났으며, 이어 △프로모션 △성분‧원료 △브랜드‧제조사 △제형‧발색정보 △유사 제품간 비교 등의 관심도가 뒤를 이었다.

정보 획득 경로는 연령대별로 상이했다. 20대는 주로 동영상 채널에서, 3050 세대는 포털 사이트나 온라인 쇼핑몰에서 정보를 얻고 있는 것으로 나타났다. 그 중 40대는 전체 응답자의 49%가 온라인 쇼핑몰에서 판매자가 제공한 정보를 주로 확인하고 있는 반면, 20대는 SNS(42%)‧동영상 채널(49%) 속 다른 사용자들을 통해 정보를 습득하고 있었다.

이들 모두 가장 주요한 구매 고려 요인으로는 제품의 효능‧효과를 꼽았다. 이 가운데 20대 소비자는 타 연령대에 비해 ‘피부 타입의 적합성’을 가장 중요하게 생각하고 있는 것으로 조사됐다. 실제로 피부 타입 적합성을 주요한 고려 요인으로 꼽은 20대 소비자는 전체 응답자의 39%를 차지했다. 이어 30대와 40대 소비자가 28%로 동일했고, 50대 소비자가 25%로 뒤를 이었다.

반면 50대 소비자는 브랜드‧제조사를 가장 중요한 구매 고려 요인으로 생각했다. 브랜드‧제조사를 주요한 고려 요인으로 꼽은 50대 소비자는 전체 응답자의 50%를 차지했다. 이어 40대 소비자가 25%, 30대 소비자가 20%, 20대 소비자가 11% 순이다.

화장품 주요 구매처의 경우 최근 코로나19 완화로 드럭스토어나 백화점 등 오프라인에서의 화장품 구매 비율이 점차 상승하고 있어 프리미엄‧중저가 화장품 모두 온‧오프라인 병행 구매 비율이 증가하고 있는 것으로 조사됐다. 이에 프리미엄 화장품은 주로 백화점에서, 중저가 화장품은 로드샵이나 온라인 버티컬 플랫폼을 통해 구매하는 소비자가 늘고 있다.

네이버‧SNS 중심 마케팅

지난해 집행 데이터를 분석한 결과, 화장품 업종은 네이버 배너 광고의 집행 비율(23%)이 상대적으로 높았다. 화장품 정보 탐색 시 SNS를 사용하는 경우가 많은 만큼 인스타‧페이스북‧틱톡 등 SNS 광고(23%)의 활용도도 높음을 알 수 있다. 이어 △카카오(17%) △구글(14%) △네트워크(8%) 순이다.

이러한 가운데 화장품 광고의 절반 가량은 디스플레이 광고(50%)인 것으로 나타났다. 시각적 요소가 중요한 업종인 만큼 즉각적으로 인지되고 전환이 이뤄지는 DA 광고를 선호한 것으로 분석된다. 이어 △네이티브(19%) △동영상(17%) 순이다.

지난해 기준, 가장 활용도가 높은 버티컬 미디어는 CJ ONE, 플랫폼미디어는 MANPLUS로 나타났다. 버티컬 미디어의 경우 올리브영 이용자들이 자주 접속하는 CJ ONE(16%)의 집행률이 가장 높았다. CJ ONE과 함께 버티컬 미디어 집행 현황 ‘TOP5’에 자리를 잡은 미디어로는 △OK 캐쉬백(14%) △블라인드(9%) △네이트(7%) △TVING(6%)다.

디스플레이 광고 선호도가 높은 만큼 큼 모바일 네트워크 광고 플랫폼 MANPLUS(55%)의 활용도 또한 높은 것으로 조사됐다. MANPLUS와 함께 플랫폼‧네트워크 미디어 집행 현황 ‘TOP5’에 자리를 잡은 미디어로는 △버즈빌(16%) △SIGNALPLAY(12%) △캐시슬라이드(5%) △크리테오(3%)다.

이명진 기자 jins8420@cmn.co.kr

Copyright ⓒ cmn.co.kr, 무단 전재 및 재배포 금지

.gif)

2026년 뷰티 시장, 정교한 ‘탐색의 시대’로 진입

2026년 뷰티 시장, 정교한 ‘탐색의 시대’로 진입 ‘수출스타 500’, 수출 국가대표 키운다

‘수출스타 500’, 수출 국가대표 키운다 2025년 화장품 생산실적 보고, 2월 28일까지

2025년 화장품 생산실적 보고, 2월 28일까지 혁신성장 피부건강 기반기술 개발사업 신규과제 공고

혁신성장 피부건강 기반기술 개발사업 신규과제 공고 애경산업 2025년 연결 기준 연간 매출액 6,545억

애경산업 2025년 연결 기준 연간 매출액 6,545억 닥터지, 일본 시장에 K-선케어 전파 박차

닥터지, 일본 시장에 K-선케어 전파 박차 코스맥스, ‘2026 세계 최고 지속가능 성장기업’ 등극

코스맥스, ‘2026 세계 최고 지속가능 성장기업’ 등극 1인 가구 결제자 많은 리테일 ‘올영·백화점·다이소’

1인 가구 결제자 많은 리테일 ‘올영·백화점·다이소’ 월마트도 주목한 K뷰티, 고위급 구매단 방한

월마트도 주목한 K뷰티, 고위급 구매단 방한 얼굴 7가지 주요 부위 탄력 리프팅 효과 입증

얼굴 7가지 주요 부위 탄력 리프팅 효과 입증