CEO 확대경영 선언에도 … 체감 온도는 '서늘'

유통경로 확보가 승부처, E-커머스·코스메슈티컬 주목

CEO가 전망하는 2019 화장품 시장

[CMN 이정아 기자] 2019년 우리 경제가 하향 흐름에서 비껴서지 못할 것이란 전망이 우세하다. 2% 성장 예측도 조심스러운 지경이다. 안타깝게도 이같은 대내외 경기 하강 국면 그늘이 올해 국내 화장품 시장에도 드리워질 전망이다. 경기 둔화, 저성장 기조를 떨쳐내기가 쉽지 않아서다.

본지가 국내 화장품 기업 CEO 30여명을 대상으로 설문 조사한 2019 화장품 시장 전망에서도 제법 서늘한 체감 온도가 전해진다. 표면적으로야 확대경영을 선언하며 희망의 끈을 부여잡고 있지만 낙관적 징후를 포착하기가 녹록지 않아 보인다.

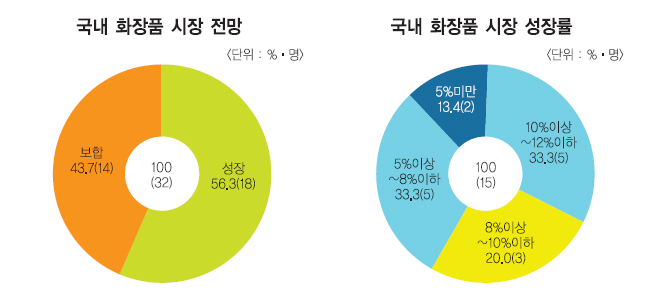

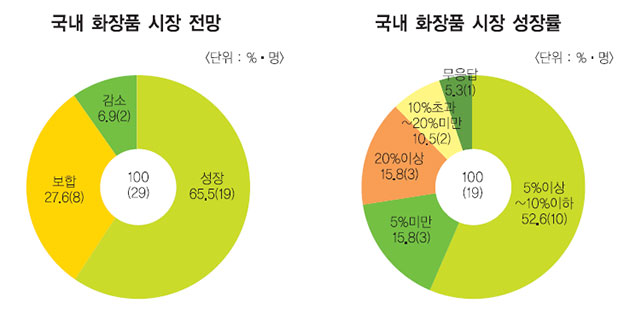

올해 화장품 시장이 성장할 것으로 전망한 CEO는 43% 정도다. 작년 조사에서는 66%가 성장카드를 빼들었다. 한풀 꺾인 한류열풍의 빈 틈을 어쩌지 못하는 형국이다. 유통경로 확대가 기업간 승부처가 될 모양새다. CEO들이 가장 주목하고 있는 유통은 E-커머스다. 제품군은 코스메슈티컬에 특히 관심이 많다. 대부분 CEO들은 해외 시장에 안테나를 곧추 세우고 있으며 중점 국가는 ‘여전히’ 중국이다.

성장과 보합 의견 각 43%로 팽팽

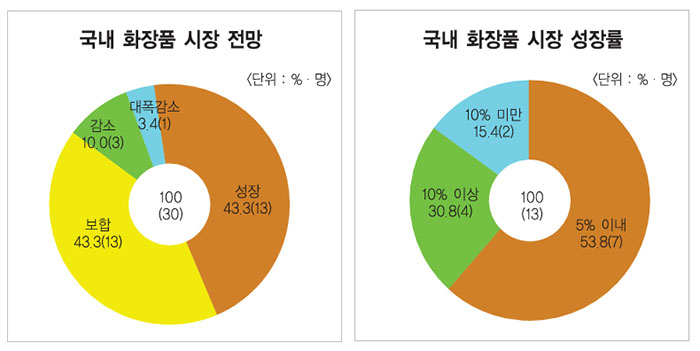

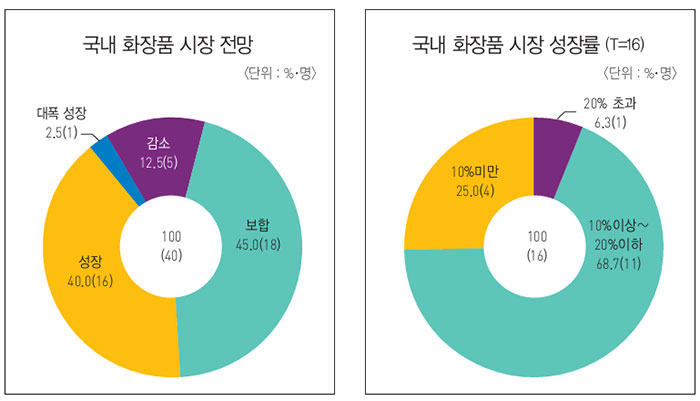

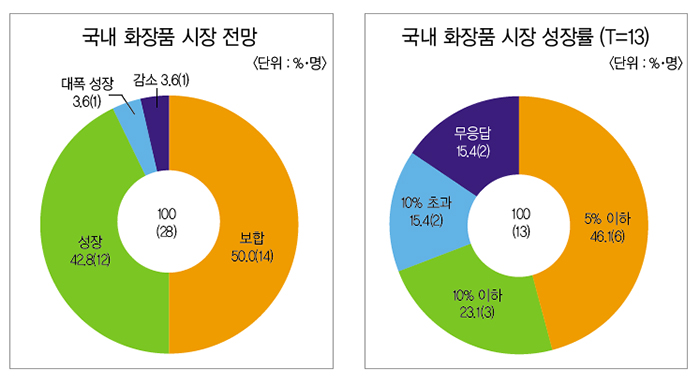

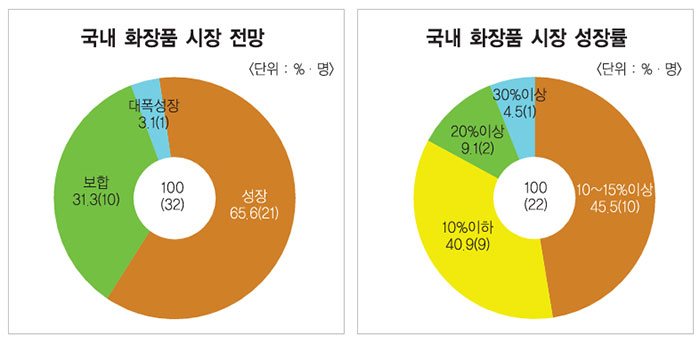

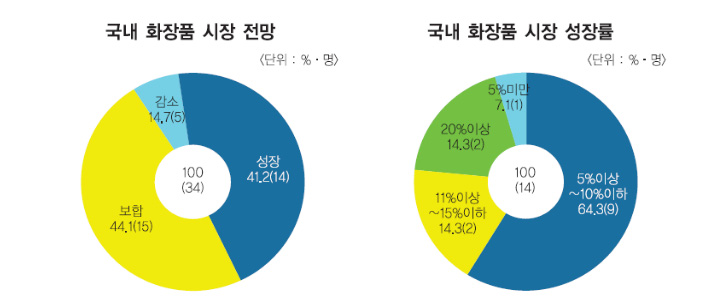

2019 화장품 시장 전망에서는 CEO들의 의견이 성장과 보합으로 정확히 갈렸다. 성장할 것으로 전망한 CEO가 43.3%, 보합세라고 판단하는 CEO가 43.3%로 동일했다. 작년 조사에서는 조심스럽기는 했으나 성장 전망에 무게가 훨씬 더 실렸었다. 65.6%가 성장할 것으로 희망을 가졌다. 보합은 31.3%였다. 그만큼 올해 시장에 대한 우려가 큰 것으로 풀이된다.

게다가 지난해 시장 감소를 전망한 CEO가 단 한명도 없었는데 올해 3명의 CEO가 감소, 1명이 대폭감소 전망을 내놨다.

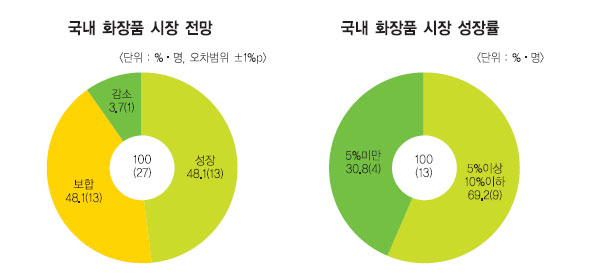

성장카드를 선택한 CEO들이 제시한 2019 국내 화장품 시장 성장률도 5% 이내 비중에 그쳤다. 53.8%가 5% 이내 성장에 답했다. 10% 이상 성장할 것으로 내다본 CEO는 30.8%였다. 지난해 조사에서는 10~15% 이상 성장이 45.5%로 비중이 가장 높았다.

유통경로 확대가 주요 성장 요인

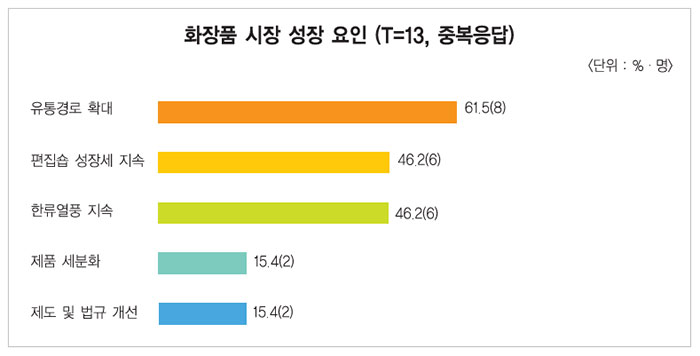

성장을 예측한 CEO들이 첫 손에 꼽은 성장 요인은 ‘유통경로 확대’였다. 응답자의 61.5%가 유통경로 확대가 2019년 화장품 시장을 성장시키는 기폭제가 될 것으로 내다봤다.

편집숍 성장세도 성장 요인으로 꼽았다. 46.2%의 지지를 받았다. 편집숍 성장세 지속과 함께 한류열풍이 46.2%의 비중으로 성장 요인에 올랐다.

한류열풍이 지난해 조사에서 59.1% 비중으로 가장 의미있는 시장 성장 요인으로 언급된 것과 비교하면 이번 결과는 확실히 한류열풍이 한풀 꺾였음을 시사한다. 한류열풍은 2016년 전망에서는 83.3%, 2017년 전망에서도 64.3%의 지지를 받았다. 2018년 전망 때는 59.1%의 수치를 기록했다.

반면 유통경로 확대는 2018년 전망에서 36.4% 지지를 받았는데 이번 조사에서 61.5%로 비중이 크게 높아졌다. 한류가 가라앉으면서 다양한 유통채널에서 어떻게 승부를 내야 할지 CEO들의 고민이 깊어졌다는 방증이다. 이와 함께 제품 세분화, 화장품 제도 및 법규개선도 성장 이유로 언급됐다.

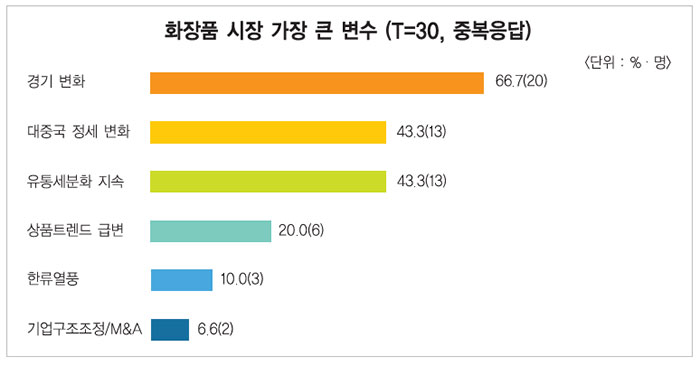

‘경기 변화’ 가장 큰 시장 변수 작용

CEO들은 2019년 ‘경기 변화’가 화장품 시장의 가장 큰 변수로 작용할 것으로 내다봤다. 경기 변화에 주목하는 CEO들이 66.7%였다. 경기 변화는 2016년에도, 2017년에도 화장품 시장을 전망하는 가장 중요한 척도이자 변수였다.

물론, 지난해에는 대중국 정세 변화가 경기 변화를 제치고 화장품 시장 변수로서 가장 의미있게 받아들여졌다.

CEO들의 56.3%가 대중국 정세 변화에 더 촉각을 세웠다. 과반이 넘는 CEO들이 대중국 정세 변화에 따라 국내 화장품 시장이 영향을 크게 받을 것이란 전망을 내놨다.

올해는 43.3%가 대중국 정세 변화에 표를 던졌다. 유통 세분화도 대중국 정세 변화와 같은 비중으로 읽혔다. 이 외에 상품 트렌드 급변(20.0%), 한류열풍(10.0%)과 기업구조조정/M&A(6.6%)가 화장품 시장의 가장 큰 변수로 언급됐다.

가장 활성화될 유통 경로는 E-커머스

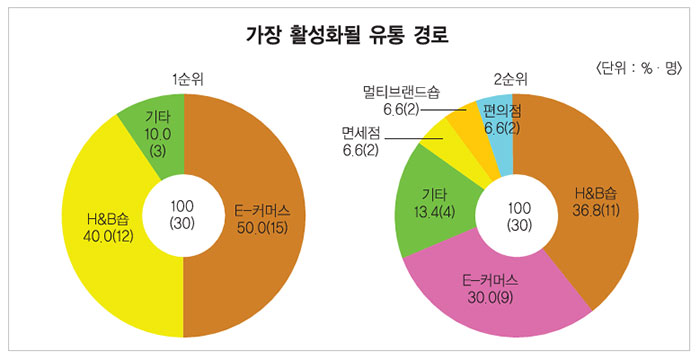

올해 CEO들이 가장 주목하는 유통은 E-커머스였다. H&B숍을 앞질렀다. H&B숍은 2018년 전망, 2017년 전망때 모두 1순위 1위에 올랐던 유통채널이다. 지난해 설문에 응답한 32명 중 20명이 H&B숍을 1순위에서 가장 먼저 떠올렸다.

이번에는 조금 달랐다. H&B숍이 E-커머스에 자리를 내줬다. CEO의 50.0%가 가장 활성화될 유통 1순위로 E-커머스를 꼽았기 때문. 15명의 CEO가 손을 들었다. 물론 H&B숍도 높은 비중을 차지했다. 40.0%의 점유율을 보였다.

H&B숍은 2순위에서 1위 자리를 그대로 지켰다. 36.8%의 점유율을 챙겼다. E-커머스가 그 뒤를 이어 30.0%의 점유율을 보였다. 2순위에서는 채널이 조금 다양해져 면세점, 멀티브랜드숍, 편의점 등이 같이 언급됐다.

갈수록 E-커머스와 H&B숍에 집중하는 비중이 커지고 있는 것으로 보인다. 이에 따라 CEO들은 올해 활성화 할 것으로 예상하는 이들 유통채널에 역량을 쏟을 것으로 예측된다.

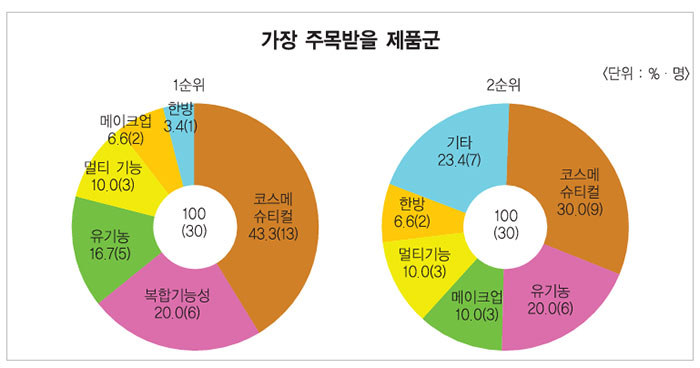

코스메슈티컬 화장품에 가장 높은 관심

2019년에는 코스메슈티컬, 복합기능성, 유기농 화장품이 가장 주목 받을 것으로 보인다. 올해 가장 주목받을 것으로 예상되는 제품군을 꼽아달라는 요청에 CEO들은 1순위, 2순위에서 모두 코스메슈티컬 제품을 꺼내들었다.

1순위에서 코스메슈티컬은 43.3%의 지지를 받았다. 복합기능성이 그 뒤를 이었다. 20.0%의 점유율을 보였다. 유기농이 16.7%로 톱3에 이름을 올렸다. 이밖에 멀티기능, 메이크업, 한방이 언급됐다.

2순위에서는 코스메슈티컬이 30.0%의 점유율을 챙겼다. 유기농이 20.0%를 가져갔고 메이크업과 멀티기능이 각각 10.0%의 비중을 차지했다. 기타 의견으로 미세먼지 제품을 응답한 CEO도 있었다.

한편 가장 주목할 브랜드로는 닥터자르트, JM솔루션이 꼽혀 눈길을 끌었다. 2016년, 2017년, 2018년 연속으로 이니스프리가 가장 주목할 브랜드에 이름을 올렸으나 올해는 닥터자르트가 그 자리를 꿰찼다. JM솔루션에도 CEO들의 관심이 집중됐다.

이니스프리와 AHC가 그 뒤를 이었고 블리블리가 새롭게 떠올랐다. 그 외 주목할 브랜드로 3CE, 제이숲, 웰라쥬, TS, 씽크네이쳐, 리얼베리어, 닥터지, 메디큐브, 셀트리온 등 다양한 브랜드들이 거론됐다.

경영 기본 방향 ‘확대경영’ 방침 여전

경영 기본 방향 ‘확대경영’ 방침 여전

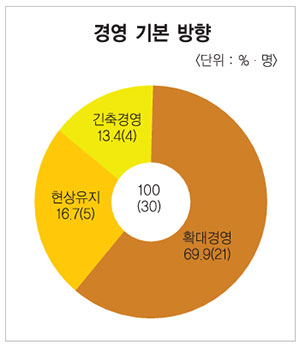

시장 전망은 낙관적이지 않지만 경영 기본 방향은 여전히 확대경영에 무게가 실렸다.

70% CEO들이 확대경영을 펼치겠다고 응답했다. 지난해 조사에서는 CEO의 75%가 확대경영에 표를 던졌다.

올해 70%가 확대경영에 나서겠다고 밝힌 반면 16.7%는 현상유지 차원에서 경영 기조를 이끌어 가겠다고 밝혔으며 13.4%는 긴축경영에 돌입하겠다는 뜻을 전했다.

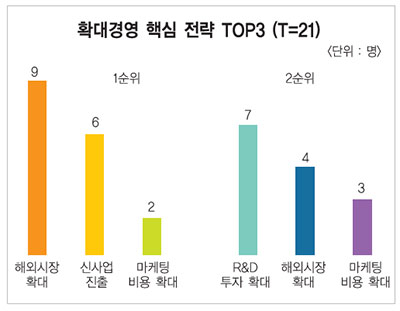

확대경영에 응답한 CEO들이 생각하는 핵심 전략은 해외시장 확대, 신사업 진출, 마케팅 비용확대 등이었다. 9명의 CEO가 확대경영 핵심 전략 1순위로 해외시장 확대를 꼽았다. 해외시장 확대는 2순위에서 4명의 지지를 받았다.

1순위에서 해외시장 확대에 이어 신사업 진출이 그 다음 많은 표를 받았다. 6명의 CEO가 선택했다. 1순위 톱3에 오르지 않았지만 R&D투자확대는 2순위 1위였다. 7명의 CEO가 응답했다. 2순위에서 브랜드 가치 제고에 힘쓰겠다는 기타 의견을 낸 CEO도 있었다.

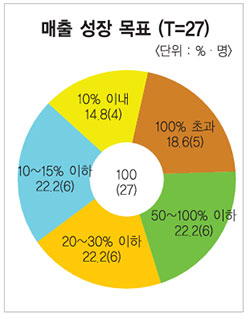

한편 매출 성장 목표는 10~15% 이하, 20~30% 이하, 50~100% 이하가 각 22.2%로 균일한 비중으로 나타났다. 100% 초과도 18.6%였다.

제품과 유통에 마케팅 역량 집중

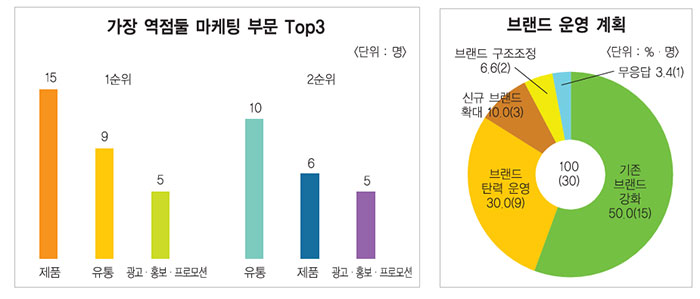

CEO들이 올해 마케팅 부문에서 가장 역점을 두겠다고 밝힌 건 제품과 유통이었다. 1순위에서는 제품이 압도적이었다. 15명의 CEO가 제품에 치중하겠다고 밝혔다.

유통보다 제품에 집중하겠다는 양상은 최근 몇 년간 계속 이어져 오고 있다. 유통채널이 다양화되면서 브랜드 인지도를 뛰어넘는 가성비, 가용비, 가심비 등 소비자 니즈 간파 제품들이 강력한 힘을 발휘하는 경우들이 심심찮게 빚어지면서다.

1순위에서 유통은 9명 CEO의 선택을 받았다. 광고ㆍ홍보ㆍ프로모션은 5명이 선택했다. 2순위에서는 10명의 CEO가 유통을 첫 손에 꼽았다. 제품이 그 뒤를 이어 6명의 지지를 받았다. 1순위에서 언급되지 않은 디자인과 고객관리가 2순위에서는 각각 4표, 2표를 얻었다.

브랜드 운영, 기존 브랜드 강화 무게

브랜드 운영 계획은 기존 브랜드를 강화하겠다는 의견이 높았다. 응답한 CEO들의 50.0%가 기존 브랜드 강화로 올해 브랜드를 이끌겠다고 밝혔다. 브랜드 탄력 운영에 표를 던진 CEO들은 30.0%였다.

지난해 조사에서는 65.5%가 기존 브랜드 강화로 가닥을 잡았다. 브랜드 탄력 운영이 24.1%였다. 이와 비교하면 올해 CEO들은 기존 브랜드 강화에서 브랜드 탄력 운영쪽으로 조금 더 치우치겠다는 의견을 내놓은 셈이다. 신규 브랜드 확대에 나서겠다고 밝힌 CEO는 10.0%였다.

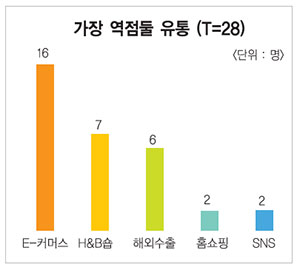

가장 역점 둘 유통으로는 단연 E-커머스가 앞섰다. 28명 CEO가 응답한 결과 16명이 E-커머스를 꼽았다. 지난해 조사에서도 E-커머스는 가장 역점둘 유통으로 꼽혔다. 응답한 28명 CEO 중 10명이 E-커머스에 관심을 보였다. E-커머스에 대한 CEO들의 기대치가 한층 높아졌다. H&B숍이 7표를, 해외수출이 6표를 받았다. 홈쇼핑과 SNS도 각각 2표씩을 챙겼다.

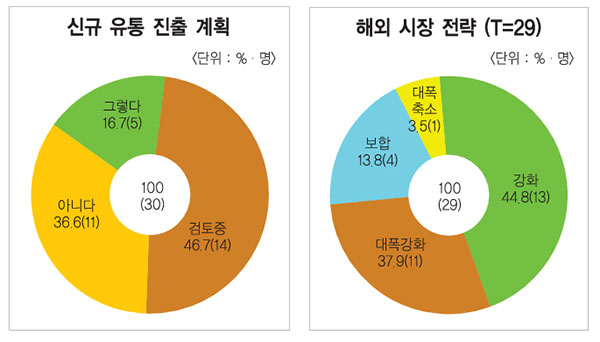

신규 유통 진출 계획에 대해서는 검토중이라고 답한 CEO가 더 많았다. 46.7%가 신규 유통 진출을 검토 중이라고 답했다.

CEO 82.7% 해외 시장 전략 강화 의지

해외 시장에 대해서는 CEO들이 여전히 강력한 의지를 보였다. 82.7%의 CEO들이 대폭 강화 또는 강화의 뜻을 밝혔다. 대폭 강화가 37.9%, 강화가 44.8%다.

지난해 96.8% CEO들이 대폭 강화 또는 강화에 나서겠다고 밝힌 것과 비교하면 14.1%p 기세가 꺾인 듯 보이기도 하지만 이번 조사에서도 해외시장 확대를 확대경영 핵심 전략의 1순위로 꼽은 CEO가 많았던 만큼 2019년에도 글로벌 시장에서 기업 성장의 돌파구를 찾겠다는 의지로 읽힌다.

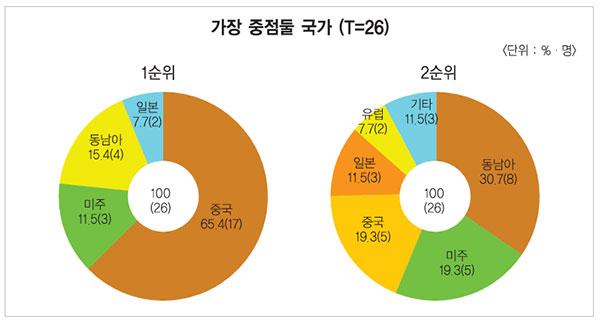

가장 중점을 둘 국가는 역시 ‘중국’이었다. 중국은 1순위에서 65.4%의 비중을 차지했다. 하지만 중국의 비중이 2017년 전망에서 81.3%, 2018년 전망에서 83.3%였던 것과 비교하면 중국에 대한 집중력이 크게 분산된 것으로 보인다.

이는 사드 이후 수출 다변화 키워드가 작동한 때문으로 풀이된다. 1순위에서 중국에 이어 미주 지역이 11.5%로 나타났다. 미국의 비중이 크다. 이어 동남아, 일본 순이었다. 동남아를 들여다보면 베트남이 의미있게 언급됐다.

2순위에서는 동남아가 30.7% 비중으로 중국과 미주를 제쳤다. 중국과 미주가 19.3%의 점유율을 똑같이 챙겼다. 일본과 유럽은 각각 11.5%, 7.7%의 비중을 보였다. 이밖에 러시아, 중동, 남미가 거론됐다.

설문 참여 업체

김정문알로에, 네트코스, 동성제약, 두리화장품, 라벨영, 로제화장품, 롭스, 리베스트, 모임, 바노바기, 비앤에이치코스메틱, 빅디테일, 서치라이트H&B, 세라젬헬스앤뷰티, 셀트리온스킨큐어, 아모레퍼시픽, 올리브영, 에이블씨엔씨, LG생활건강, 유쎌, 유씨엘, 은성글로벌, 잇츠한불, 코스맥스, 코스모코스, 코스메카코리아, 코스메틱벤처스, 피토스, 한국화장품, 한국콜마 <업체는 가나다순임>

.gif)

2026년 뷰티 시장, 정교한 ‘탐색의 시대’로 진입

2026년 뷰티 시장, 정교한 ‘탐색의 시대’로 진입 ‘수출스타 500’, 수출 국가대표 키운다

‘수출스타 500’, 수출 국가대표 키운다 2025년 화장품 생산실적 보고, 2월 28일까지

2025년 화장품 생산실적 보고, 2월 28일까지 애경산업 2025년 연결 기준 연간 매출액 6,545억

애경산업 2025년 연결 기준 연간 매출액 6,545억 혁신성장 피부건강 기반기술 개발사업 신규과제 공고

혁신성장 피부건강 기반기술 개발사업 신규과제 공고 닥터지, 일본 시장에 K-선케어 전파 박차

닥터지, 일본 시장에 K-선케어 전파 박차 1인 가구 결제자 많은 리테일 ‘올영·백화점·다이소’

1인 가구 결제자 많은 리테일 ‘올영·백화점·다이소’ 코스맥스, ‘2026 세계 최고 지속가능 성장기업’ 등극

코스맥스, ‘2026 세계 최고 지속가능 성장기업’ 등극 월마트도 주목한 K뷰티, 고위급 구매단 방한

월마트도 주목한 K뷰티, 고위급 구매단 방한 얼굴 7가지 주요 부위 탄력 리프팅 효과 입증

얼굴 7가지 주요 부위 탄력 리프팅 효과 입증